製造業、非製造業ともに高い伸び人手不足・物価高が課題も、デジタル化やEV 等電動化が成長をけん引

日本政策投資銀行では、わが国主要産業の設備投資動向を把握するため、資本金10億円以上の民間法人企業を対象とした設備投資計画調査を毎年6月に実施している。当調査では、設備投資額の前年度実績額、当年度と翌年度の計画額のほか、研究開発費やデジタル化投資、海外投資などについても調査を行っている。1956年度の調査開始以降、60年以上にわたる蓄積があり、企業の投資動向を長期的、多面的に捉えることができる。

本稿では、2024年度調査の概要を紹介する。今回は2,872社を対象に調査を実施し、国内設備投資については1,643社から有効回答を得た(回答率57.2%)。ご多用中のところ、調査にご協力いただいた企業の皆様には、この場を借りて御礼申し上げたい。

また、付帯調査として実施した「企業行動に関する意識調査(特別調査)」では、ダウンサイドリスク・成長機会や物流2024年問題、人的投資、DX、イノベーション、脱炭素、サプライチェーンなどについて調査を行い、大企業939社から有効回答を得た(回答率32.7%)。また、地域別の設備投資動向については、中堅企業(資本金1億円~10億円)を対象に加えることで、地域企業を含めた投資動向をより的確に捉えられるように努めている。紙面の関係上、ここで設備投資計画調査の全てをご紹介することはできないが、調査結果の全文を弊行ホームページ(https://www.dbj.jp/investigate/equip/index.html)に掲載してあるので、ご関心のある方はご参照いただきたい。

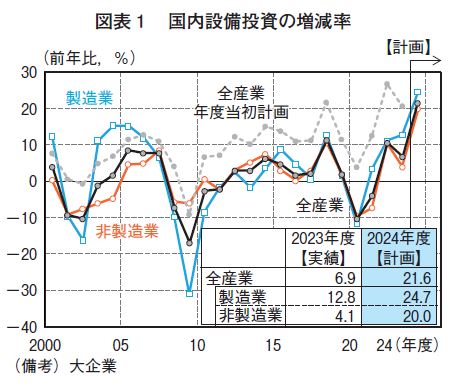

1.国内設備投資概況(図表1参照)

2023年度の大企業国内設備投資は、計画時点(20.7%増)からは大幅に下方修正されたものの、EV や半導体関連の開発・増産、都心再開発もあり、2年連続で増加した(6.9%増)。製造業の伸び(12.8%増)は、2022年度(11.2% 増)を上回り、2005年度以来の高い伸びとなった。また、非製造業(4.1%増)は原子力関連投資や5G 投資の一服などで下押しがあったものの、鉄道の安全関連投資や航空機購入など先送りされていた投資の再開や、都心の大型ビジネス拠点開発などがあり、2年連続で増加した。

2024年度の設備投資計画は全産業で21.6%の大幅増の計画となる。 昨年度から先送りされた投資に加え、デジタル化の加速を受けて、半導体の製造能力増強が拡大し、EV 等電動化投資も増加する。また、人流拡大やインバウンド増加を受けて、空港機能拡張に向けた投資が増えるほか、都心再開発も継続し、製造業、非製造業ともに高い伸びとなる。

業種別にみると、製造業(24.7%増)では、化学は半導体材料、EV 関連、医薬品分野を中心に増加に転じるほか、非鉄金属は半導体やEV 向けが堅調となる。また、輸送用機械も電池を含むEV 投資が継続する計画となっている。

非製造業(20.0%増)では、車両新造やインバウンド需要増による空港機能の拡張がある運輸のほか、大型開発が続く不動産、原子力関連投資や送配電網の維持更新・新設がある電力などで大幅増となる。

当年度中の計画値は、実績にかけて下方修正される傾向があるが、近年の修正パターンを踏まえると、2024年度は最終的に7%程度の伸びとなり、コロナ前の2019年度の投資水準を超えて一段と拡大する見込みである。

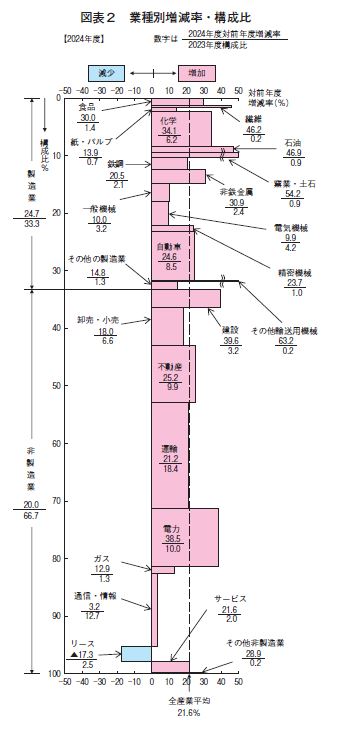

2. 国内設備投資の業種別詳細(図表2参照)

図表2は2024年度の設備投資計画の業種別動向をグラフ化したものである。横軸に各業種の増減率を、縦軸に業種別の構成比をとっており、各業種の面積が全体の増減率に対する寄与度を表す。

リースを除く全ての業種で増加する計画であるが、主要業種の動向は以下のとおりである。業種名の後の比率は2023年度実績の構成比、カッコ内は2024年度計画増減率を示す。

<製造業>

食品 1.4%(30.0%)

健康志向に加え、生産体制再編に伴う工場新設もあり、 大幅増。

化学 6.2%(34.1%)

半導体・電動車向け材料、医薬品、脱炭素関連を中心に、大幅増。

石油 0.9%(46.9%)

再エネやSAF(持続可能な航空燃料)などの次世代エネルギー事業により、大幅増。

鉄鋼 2.1%(20.5%)

設備新鋭化や電動車向け電磁鋼板の能力増強などにより、大幅増。

非鉄金属 2.4%(30.9%)

半導体・電動車向けの需要期待が引き続き強く、大幅増。

一般機械 3.2%(10.0%)

自動化ニーズへの対応に加え、航空・宇宙・防衛関連での需要増に対応する能力増強投資により、二桁増。

電気機械 4.2%(9.9%)

EV やデータセンター向けを中心に継続して強い半導体需要が見込まれ、4年連続の増加。

精密機械 1.0%(23.7%)

半導体製造装置に加えバイオ医薬品製造関連も加速し、大幅増。

自動車 8.5%(24.6%)

電池・電動化関連の取り組み拡大により、大幅増。

<非製造業>

卸売・小売 6.6%(18.0%)

既存店のリニューアルやEC 強化、デジタルを活用した省力化により、二桁増。

不動産 9.9%(25.2%)

次期大型ビジネス拠点開発に加え、物流施設、商業施設、ホテルなどの開発もあり、大幅増。

運輸 18.4%(21.2%)

車両新造や船舶建造、空港機能の拡張、駅周辺開発がけん引するほか、省力化投資もあり、大幅増。

通信・情報 12.7%(3.2%)

AI 計算基盤、データセンターなどのデジタルインフラ向け投資が拡大し、微増。

サービス 2.0%(21.6%)

宿泊施設の改装・開業や娯楽施設の旺盛な投資により、大幅増。

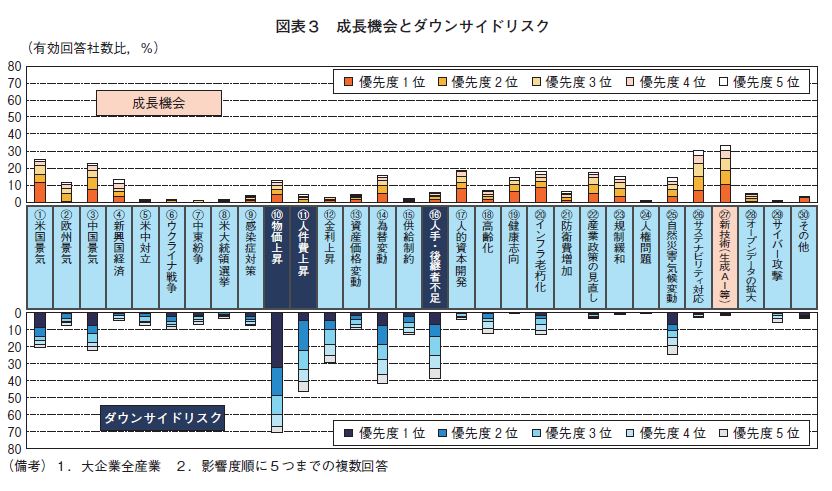

3. 企業経営と企業価値向上(図表3,4,5,6,7,8,9,10参照)

回答傾向として、成長機会よりもダウンサイドリスクを選択する企業の方が多かったものの、成長機会としては、「生成AI 等の新技術」が最も多く回答された。一方で、ダウンサイドリスクとしては、「物価上昇」のほか、「人件費上昇」や「人手・後継者不足」などに回答が集中した。

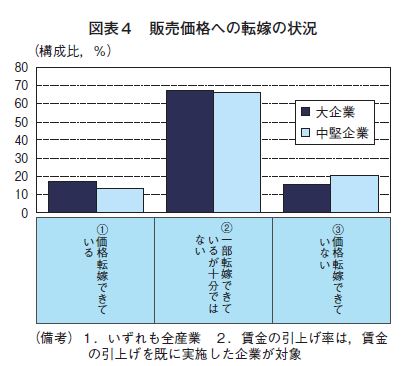

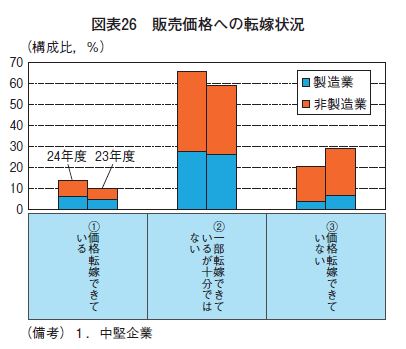

物価上昇のリスクが顕在化する中、大企業および中堅企業ともに大半の企業が一部でも価格転嫁をできていると回答した。ただし、両者とも転嫁が十分でないと回答する企業が過半を占めている。

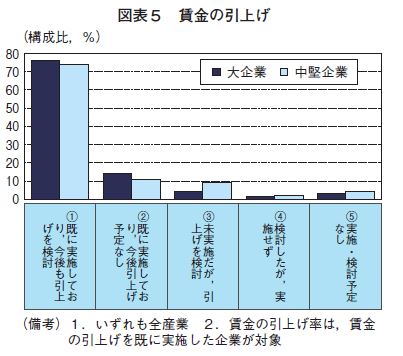

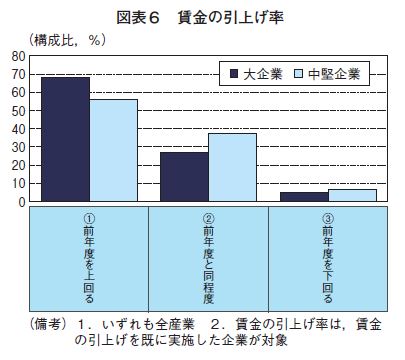

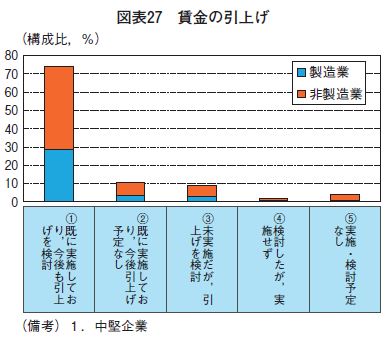

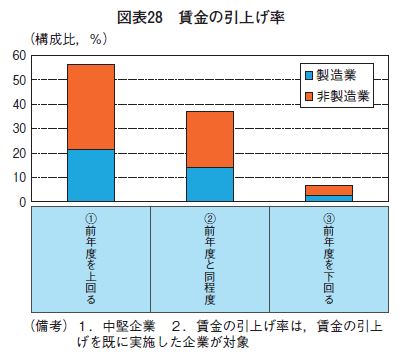

人手不足対応に関しては、大企業、中堅企業ともに、約9割の企業が「賃金の引上げを実施している」と回答した。両者とも大半の企業が賃上げ率は前年度を上回ると回答したものの、その比率は大企業が中堅企業を上回っている。

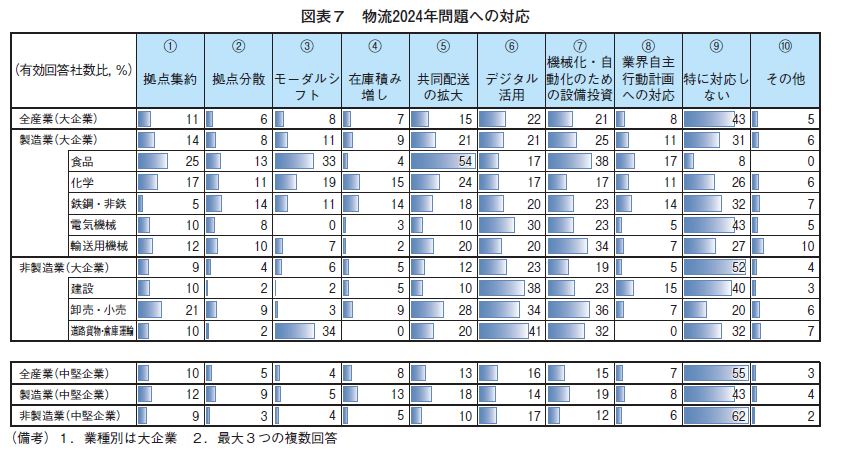

物流2024年問題への対応としては、幅広い業種で「デジタル活用」と回答する企業が多かったほか、製造業を中心に「機械化・自動化のための設備投資」との回答も多かった。また、食品や化学(日用品メーカー含む)、卸売・小売などで「共同配送の拡大」の割合が高かった。物流2024年問題の影響が大きいと考えられる道路貨物運送・倉庫運輸関連では、デジタル活用と機械化・自動化投資の回答が他業種と比べて多かったほか、モーダルシフトの割合も高かった。規模別にみると、中堅企業は、幅広い業種で「特に対応しない」の割合が大企業を上回った。その他ほぼ全ての取り組みでも大企業を下回ったが、「在庫積み増し」のみ製造業を中心に中堅企業が大企業を上回った。

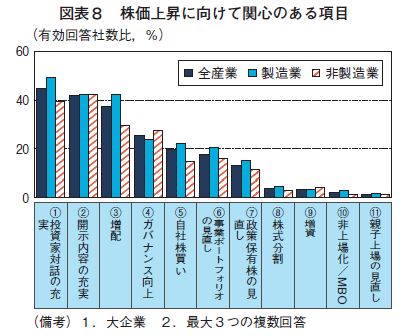

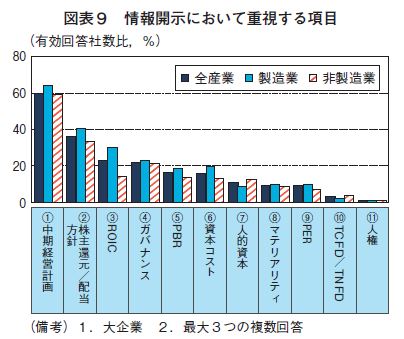

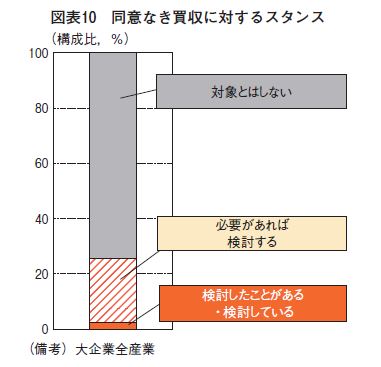

企業価値向上に向けた取り組みをみると、株価上昇に向けては、投資家対話や開示内容の充実等投資家対応を重視している企業が多いほか、堅調な業績を背景に増配への関心も高い。投資家向けの情報開示に関しては、多くの企業が中期経営計画や株主還元・配当方針を重視している。同意なき買収については、検討した経験のある企業は数%にとどまったものの、2割以上の企業が、「必要があれば検討する」と回答した。

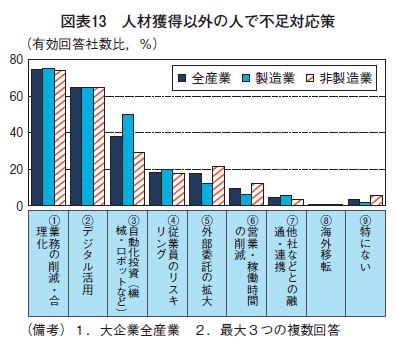

4.人的投資(図表11、12、13参照)

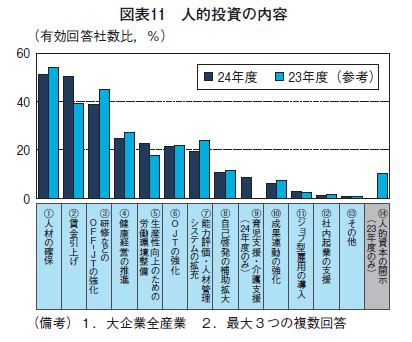

人的投資の内容をみると、人手不足の中で、前年に続き「人材の獲得」が最多となったが、前年に「研修などOFF-JT の強化」よりも劣後であった「賃金引上げ」の割合が大きく高まった。一方で、「育児支援」と回答する企業は1割未満にとどまり、「社内起業の支援」や「ジョブ型雇用の導入」も前年に続き高まらず、少数にとどまった。

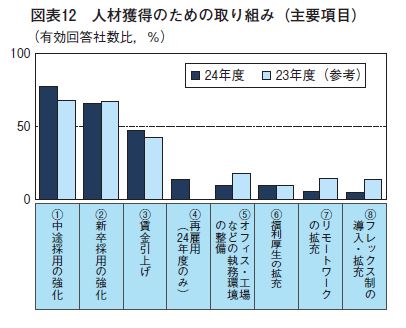

人材獲得の施策としては、「中途採用の強化」の意欲がさらに高まり、「新卒採用の強化」を大きく上回ったほか、「賃金引上げ」の割合も高まって上位に。このほか、「再雇用」も重視されている。また、1割は、「オフィス・工場などの執務環境の整備」も有効と認識している。

不足している人材として、IT・AI 人材のほか、技術職や現場の熟練労働者を挙げる企業が多かった。また、その他の営業職、経営人材、管理職など幅広い職種についても、2割程度の企業が不足していると回答した。

人材を獲得できなかった場合の対策としては、製造業、非製造業ともに「業務の削減・合理化」のほか、「デジタル活用」の割合が高かった。また、製造業を中心に「自動化投資」の割合も高く、今後、人手不足に対応するための省人化投資に今後繋がる可能性がある。一方で、それらと比べ、「従業員のリスキリング」の割合は低かった。

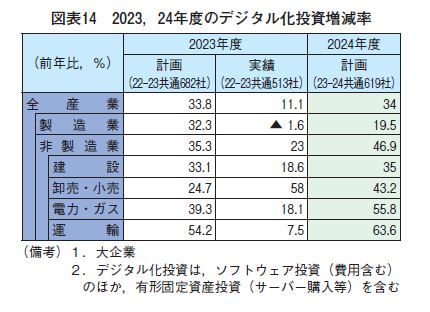

5.デジタル化(図表14、15参照)

2023年度のデジタル化投資は、例年同様計画から下方修正されたが、11.1%増と3年連続で増加した。

2024年度は、幅広い業種で業務効率化のためのシステム投資がみられ、前年度比34.0%増の計画となった。製造業では、輸送用機械でデータ一元管理など効率化に向けた投資があり19.5% 増、特に伸びをけん引する非製造業では、卸売・小売のEC インフラの拡充や、電力・ガスの遠隔保守管理、運輸の顧客対応や倉庫の自動化などにより、46.9% 増となった。

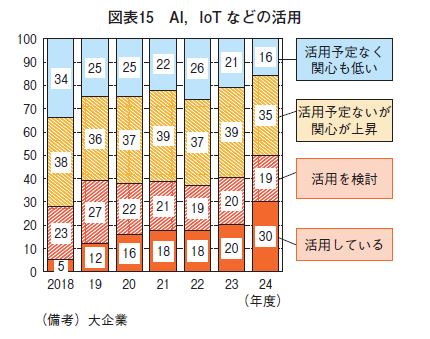

AI、IoT について、「活用している」とした割合は、生成AI の普及から大きく高まり、同質問項目の調査が始まった2018年度以降で初めて「活用予定なく関心も低い」を上回った。AI 活用の内容として、多くの企業が議事録作成や業務効率化での活用を挙げたが、計画策定の前提となる各種予測や、製品検査、創薬、空調や配車の最適化といった高付加価値化に資する用途もきかれた。

6.イノベーション(図表16、17、18参照)

2023年度の研究開発は、一般機械ではカーボンニュートラル(CN)に向けた技術開発や高性能・新商品開発が進められ高い伸びとなったものの、その他の業種では計画を下回り、4.2%増にとどまった。

一方、2024年度は前年比8.7%増と、高い伸びとなる。一般機械は減速するものの、ウエートの高い輸送用機械では電動化をはじめとしたCASE関連開発により2023年度並みの伸びが続くほか、化学では高機能品開発、電気機械ではポスト5Gなど高度化により高い伸びとなる。また、幅広い業種で脱炭素関連の研究開発が続く計画となっている。

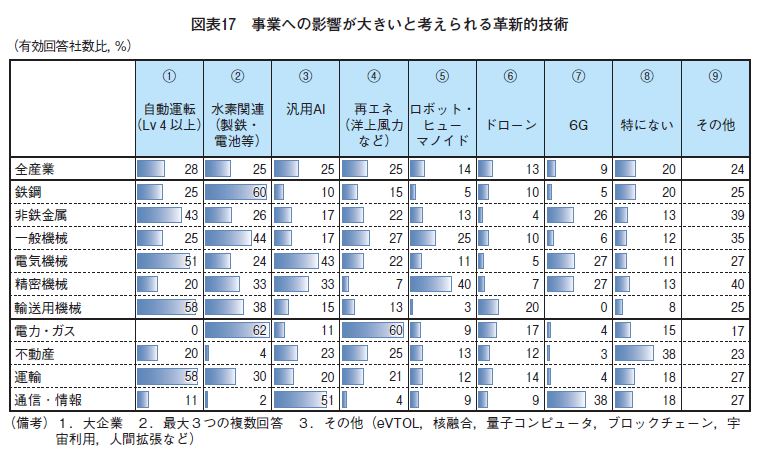

今後影響が大きいと考えられる革新的技術として、製造業、非製造業ともに「自動運転」と「汎用AI」を挙げる企業が多かった。また、鉄鋼などの素材業種では「水素関連」、非製造業では「再エネ」を挙げる企業が多数存在した。

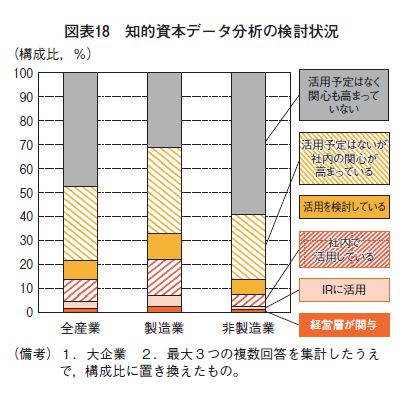

特許など知的資本データ分析の検討状況は比較的製造業で高く、2割強の企業で活用済みという結果となった。関心のある企業等も合わせると7割近くが積極姿勢だが、非製造業では約6割の企業が関心なく、経営に知財を活かす取り組みは道半ばと言える。

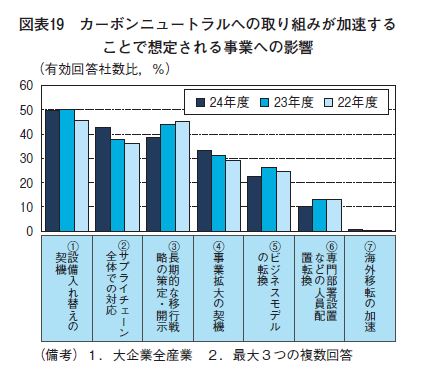

7.脱炭素(図表19、20参照)

CN の取り組みが与える影響としては、「設備入れ替えの契機」になるとの回答が高い割合を維持しており、将来的な投資喚起が期待される。また、「長期的な移行戦略の策定・開示」の割合が低下する一方で、「サプライチェーン全体での対応」と「事業拡大の契機」とする回答の割合が徐々に高まっている。

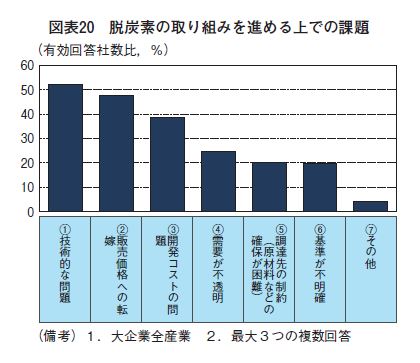

脱炭素の取り組みの課題については、「技術的な問題」のほか、「販売価格への転嫁」と「開発コストの問題」と回答する企業が多く、脱炭素の取り組みを続ける中で開発コストの増加をいかに販売価格に転嫁していくかが課題となっている。

8. サプライチェーンと海外投資(図表21、22、23、24参照)

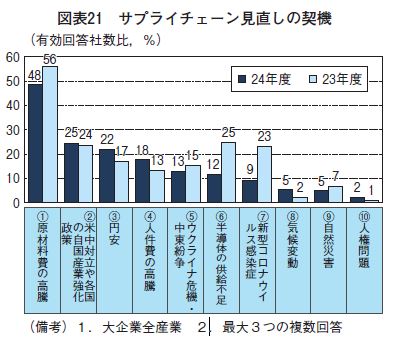

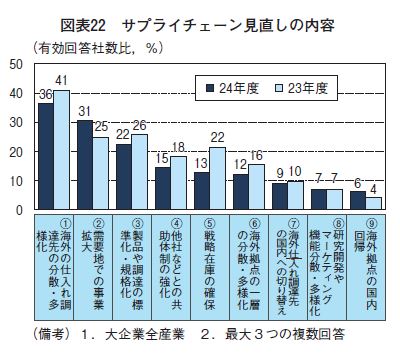

サプライチェーン見直しの契機については、依然として「原材料費高騰」の割合が他を大きく引き離して高いが、前年からは低下した。加えて、「半導体の供給不足」や「新型コロナ」の割合が大きく低下した。一方で、「円安」や「人件費の高騰」の割合が上昇したほか、経済安全保障への対応の必要性が増す中で、「米中対立や各国の自国産業政策」も高い割合を維持した。

見直しの内容としては、例年割合の高い「海外調達先の分散・多様化」や「製品や調達の標準化・規格化」が低下したほか、供給制約緩和もあり、「戦略在庫の確保」が一服した。一方で、「需要地での事業拡大」を図る企業の割合が高まり、経済安全保障なども背景に、国内拠点も含めたサプライチェーンの地産地消の取り組みがみられるようになっている。なお、「海外拠点の国内回帰」の割合は製造業を中心にやや高まったが、水準は過去3年と同程度の5%前後であった。

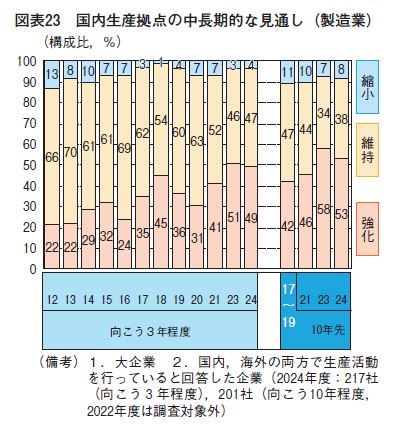

製造業の中期的な供給能力の見通しについては、向こう3年程度では、国内拠点を強化するとした企業の割合が前年から小幅に低下したものの、コロナ前の水準を大きく上回っている。10年先についても、2023年度に続き半数以上が強化する方針で、コロナ前の2017~2019年の平均を上回っている。サプライチェーンの地産地消の動きがみられる中で、海外だけでなく国内も重視する動きが続いている。

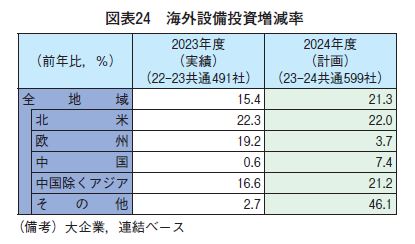

海外設備投資について、2023年度は15.4%増の高い伸びとなった。地域別では、中国は成長鈍化や地政学リスクへの考慮などもあり、おおむね横ばいにとどまった。一方で、北米、欧州、中国を除くアジアでは、自動車、化学などが寄与し、大きく増加した。

2024年度も、21.3%増と高い伸びが続く。北米では環境対応もあり自動車が増加するほか、天然ガスや水素などエネルギー関連も高い伸びとなる。中国除くアジアは自動車、不動産により増加するほか、その他の地域は鉱業を中心に大幅増となる。中国では内需の取り込みに向けて不動産などが増加し、伸びがやや拡大する。欧州では素材関連の化学などで引き続き増加するが、不動産などの減少により伸びが鈍化する。

向こう3年の中国拠点の運営方針については、製造業を中心に「現状維持」とする割合が最も高く、「未定」とする企業も多かった。また、「拡大」とする企業が、「縮小」と回答した企業を上回り、「撤退」と回答した企業は少数であった。

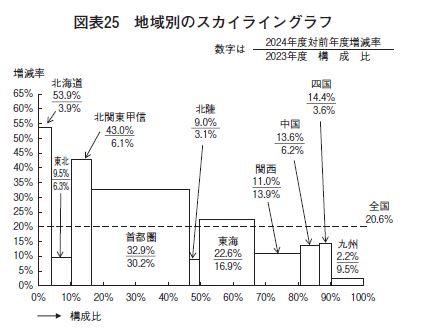

9. 地域別設備投資と中堅企業の特徴(図表25、26、27、28参照)

大企業・中堅企業の設備投資は、全国で20.6%増の大幅増を見込む。全ての地域で増加の計画であり、北海道、北関東甲信、首都圏の伸びが特に高くなっている。

最も伸び率の高い北海道は、発送電関連設備の更新を行う電力や新規物件取得のある不動産、製品切替に伴う能力増強を行う輸送用機械などがけん引役となり、2年連続かつ大幅増となる。

脱炭素関連の投資は全国的に再エネやパワー半導体を含むEV 関連投資がみられる。また、再エネ等の分散型電源の増加に伴い、電力系統を増強する必要性が高まっており、系統向け蓄電池を設置する動きが一部地域でみられる。

物価上昇を受け、中堅企業にも製品・サービス価格への転嫁の動きがみられる。依然として価格転嫁が不十分もしくはできていないとする企業が多いが、昨年度と比べて、一部でも価格転嫁ができているとする企業の割合は上昇した。同時に、物価上昇および人手不足への対応策として23年度の水準を上回る賃金の引上げを実施若しくは検討している中堅企業も多い。

冒頭でも紹介したように、大企業の2024年度設備投資は21.6%増と大幅増の計画だが、コロナ前後の修正パターンを踏まえると、最終的に7%程度の伸びとなる見込みである。

近年の国内設備投資は、工期の遅れや工事費高騰などもあって、コロナ前よりも計画に対し下方修正されやすくなっている。この一因として、人手不足の深刻さが増していることが考えられるが、本調査では、デジタル化や機械化など、省力化の取り組みで対応しようとする企業の姿が多くみられた。一方で、デジタル化の内容は依然既存業務の効率化が中心であり、リスキリングの取り組みは低く、知財の活用もさほど進んでいないなど、新たな付加価値の創出に向けた取り組みは道半ばである。今後は、人手不足などの課題対応のために省力化投資を継続するとともに、競争力強化のため、新たな付加価値創出に向けた成長投資も一段と積極化していくことが重要となろう。

おすすめ書籍・サービス